编者按

当前,我国在精准防控疫情下积极有序推进企业复工复产,不少企业正在做2019年度企业所得税汇算清缴申报工作。针对办税人员、涉税专业服务人员以及税务人员高度关注的2019年度企业所得税新政策及企业所得税年度纳税申报表(a类)的变化(国家税务总局公告2019年第41号修订),我们分三期推出《深度:2019年度企业所得税新政策应用与汇缴填报分析》原创文章,分别围绕助力打赢“三大攻坚战”、服务“就业优先战略”、推进“供给侧结构性改革”三个主题,对新政策及申报表相应填报表单进行分析,帮助企业顺利完成2019年度企业所得税汇算清缴申报。今天,我们推出第二期↓

第二期:《服务“就业优先战略”:企业所得税新政策及申报表填报分析》

就业是民生之本,也是安国之策。从2018年7月末中央政治局会议首次将“稳就业”置于“六稳”目标之首,到2019年《政府工作报告》首次将就业优先政策置于宏观政策层面,旨在强化各方面重视就业、支持就业的导向。为切实落实党中央、国务院就业优先政策,培育经济发展新动力,激发市场主体新活力,财政部、国家税务总局等部门继续加大政策支持力度,为小型微利企业等积极安置就业的市场主体减轻税负。

一、小型微利企业安置就业人数上限提高至300人

小微企业贡献了全国80%的就业。从很大程度上讲,稳住了小微企业就稳住了就业。2019年之前,国家规定可享受企业所得税优惠政策的小型微利企业的从业人数的上限按两类划分,工业为100人、其他行业为80人。2019年1月,财政部、税务总局联合发布《关于实施小微企业普惠性税收减免政策的通知》(财税〔2019〕13 号),明确自2019年1月1日至2021年12月31日,将小型微利企业年应纳税所得额、从业人数和资产总额标准上限分别从30万元、100人(或80人)、3000万元(或1000万元)提高至300万元、300人、5000万元;对小型微利企业年应纳税所得额不超过100万元的部分,减按25%计入应纳税所得额,按20%的税率缴纳企业所得税;对年应纳税所得额超过100万元但不超过300万元的部分,减按50%计入应纳税所得额,按20%的税率缴纳企业所得税。为确保上述政策有效落实,税务总局发布《关于实施小型微利企业普惠性所得税减免政策有关问题的公告》(国家税务总局公告2019年第2号),就具体执行口径进行了明确。

企业在享受小型微利企业优惠政策时需关注三点:一是资产总额、从业人数均按照季度平均值计算,其中从业人数包括与企业建立劳动关系的职工人数和企业接受的劳务派遣用工人数;二是应纳税额计算引入超额累进计算方法,应纳税所得额介于100万元至300万元的企业需要分段计算应纳税额,应纳税所得额大于300万元的企业不得享受小型微利企业优惠政策。三是无论实行查账征收还是核定征收的企业,只要符合条件,均可以享受小型微利企业普惠性所得税减免政策。

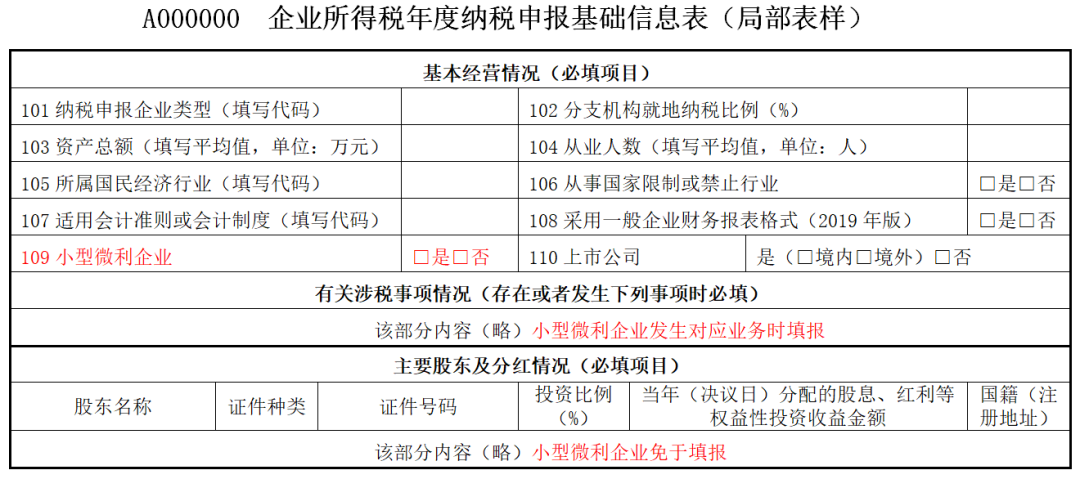

查账征收小型微利企业纳税人填报还需注意三点:一是《企业所得税年度纳税申报基础信息表(a000000)》中的“基本经营情况”为小型微利企业必填项目;“有关涉税事项情况”为选填项目,存在或者发生相关事项时小型微利企业必须填报;“主要股东及分红情况”为小型微利企业免填项目。二是小型微利企业在年度申报时,免于填报收入、成本支出和期间费用明细表。三是税务机关的申报系统可根据纳税人填报的信息自动判断是否符合小型微利企业优惠政策条件,并自动在a107040表生成相应的减免税额。

二、支持重点群体就业税收优惠政策力度加大

(一)企业招用自主就业退役士兵减免税定额标准提高50%

为优化自主就业退役士兵的就业环境, 扩展其就业空间, 财政部、税务总局、退役军人部在延续《关于继续实施扶持自主就业退役士兵创业就业有关税收政策的通知》(财税〔2017〕46号)基本规定的基础上,修订发布《关于进一步扶持自主就业退役士兵创业就业有关税收政策的通知》(财税〔2019〕21号),将招用自主就业退役士兵享受优惠主体,从商贸企业、服务型企业、劳动就业服务企业中的加工型企业和街道社区具有加工性质的小型企业扩展到“所有企业”,明确自2019年1月1日至2021年12月31日,企业招用自主就业退役士兵,与其签订1年以上期限劳动合同并依法缴纳社会保险费的,自签订劳动合同并缴纳社会保险当月起,在3年内按实际招用人数予以定额依次扣减增值税、城市维护建设税、教育费附加、地方教育附加和企业所得税优惠;定额标准为每人每年6000元(财税〔2017〕46号的定额标准为每人每年4000元),最高可上浮50%。

企业在享受该项优惠政策时需把握三点:一是自主就业退役士兵是指依照《退役士兵安置条例》(国务院 中央军委令第608号)的规定退出现役并按自主就业方式安置的退役士兵;二是在减免税总额内先扣减其他税费,在年度终了后还有余额的,汇算清缴时再扣减企业所得税,当年扣减不完的,不再结转以后年度扣减;三是企业自行判断其是否符合相关条件,符合条件的申报享受税收优惠,相关资料留存备查。

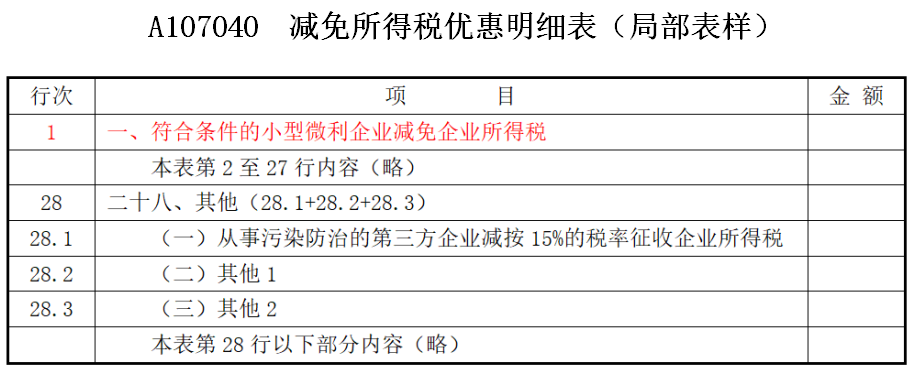

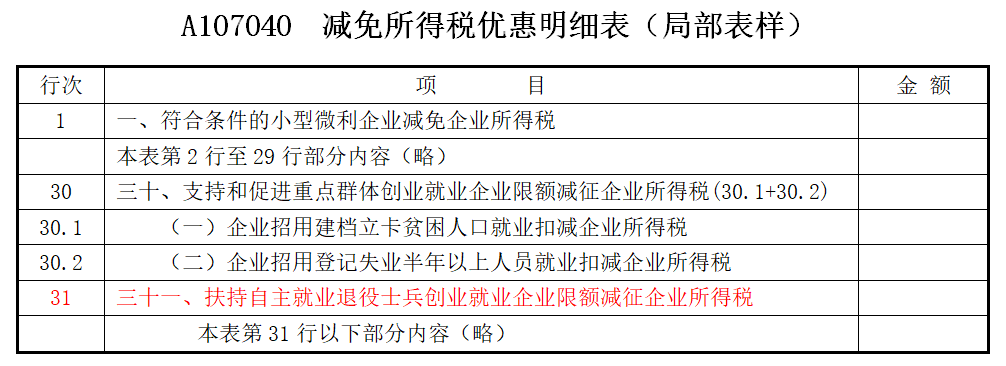

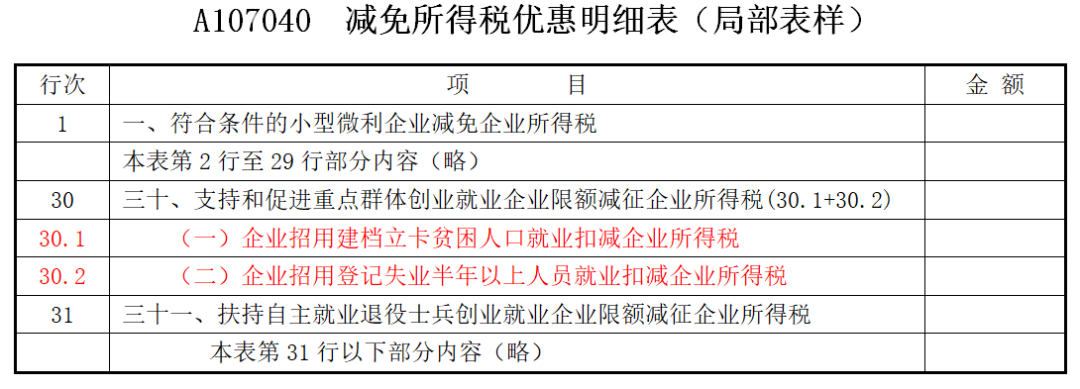

相关纳税人填报《减免所得税优惠明细表(a107040)》第31行,即可享受扣减企业所得税优惠。

(二)企业招用建档立卡贫困人员和登记失业半年以上人员减免税定额标准提高50%

为加大就业扶贫的税收政策支持力度,财政部、税务总局、人力资源社会保障部、国务院扶贫办在延续《关于继续实施支持和促进重点群体创业就业有关税收政策的通知》(财税〔2017〕49号)基本规定的基础上,修订发布《关于进一步支持和促进重点群体创业就业有关税收政策的通知》(财税〔2019〕22号),明确自2019年1月1日至2021年12月31日,企业招用建档立卡贫困人口,以及在人力资源社会保障部门公共就业服务机构登记失业半年以上且持《就业创业证》或《就业失业登记证》(注明“企业吸纳税收政策”)的人员,与其签订1 年以上期限劳动合同并依法缴纳社会保险费的,自签订劳动合同并缴纳社会保险当月起,在3年内按实际招用人数予以定额依次扣减增值税、城市维护建设税、教育费附加、地方教育附加和企业所得税优惠;定额标准为每人每年6000 元(财税〔2017〕49 号的定额标准为每人每年4000元),最高可上浮30%。

为确保上述政策有效落实,税务总局、人力资源社会保障部、国务院扶贫办、教育部联合发布《关于实施支持和促进重点群体创业就业有关税收政策具体操作问题的公告》(国家税务总局公告2019年第10号),对相关管理事项进行了明确:一是对于招用重点群体就业的纳税人,须向县以上人力资源社会保障部门申请,取得《企业吸纳重点群体就业认定证明》;二是在减免税总额内先扣减其他税费,在年度终了后还有余额的,汇算清缴时再扣减企业所得税,当年扣减不完的,不再结转以后年度扣减;三是企业自行申报享受税收优惠,相关资料留存备查。

为便利纳税人填报,《减免所得税优惠明细表(a107040)》相应地将第30.1行原“下岗失业人员再就业”修改为“企业招用建档立卡贫困人口就业扣减企业所得税”,同时将第30.2行原“高校毕业生就业”修改为“企业招用登记失业半年以上人员就业扣减企业所得税”。

(三)社区家庭服务业企业取得的收入减计10%

当下,随着中国加速进入老龄化社会及全面二孩政策的实施,养老和托幼已不仅仅是一家一户的私事,而是政府与社会必须面对的公共问题。依托社区加快发展养老、托幼、家政等服务业,既有利于改善民生、应对人口老龄化、支撑实施全面二孩政策,又有助于增加就业、扩大消费、推动社会合理分工和经济转型升级。

2019年《政府工作报告》提出“要大力发展养老特别是社区养老服务业”“支持社会力量兴办托育服务机构”等目标任务。根据国务院常务会议部署,财政部、税务总局、发展改革委、民政部、商务部、卫生健康委联合发布《关于养老、托育、家政等社区家庭服务业税费优惠政策的公告》(财政部公告2019年第76号),明确自2019年6月1日至2025年12月31日,为社区提供养老、托育、家政等服务的机构,提供社区养老、托育、家政服务取得的收入,在计算应纳税所得额时,减按90% 计入收入总额。

相关纳税人需要注意以下事项:一是社区是指聚居在一定地域范围内的人们所组成的社会生活共同体,包括城市社区和农村社区。二是为社区提供养老服务的机构,是指在社区依托固定场所设施,采取全托、日托、上门等方式,为社区居民提供养老服务的企业、事业单位和社会组织。社区养老服务是指为老年人提供的生活照料、康复护理、助餐助行、紧急救援、精神慰藉等服务。三是为社区提供托育服务的机构,是指在社区依托固定场所设施,采取全日托、半日托、计时托、临时托等方式,为社区居民提供托育服务的企业、事业单位和社会组织。社区托育服务是指为3周岁(含)以下婴幼儿提供的照料、看护、膳食、保育等服务。四是为社区提供家政服务的机构,是指以家庭为服务对象,为社区居民提供家政服务的企业、事业单位和社会组织。社区家政服务是指进入家庭成员住所或医疗机构为孕产妇、婴幼儿、老人、病人、残疾人提供的照护服务,以及进入家庭成员住所提供的保洁、烹饪等服务。五是企业享受的是减计收入优惠,即提供社区养老、托育、家政服务取得的收入中的10%可以不计入收入总额。

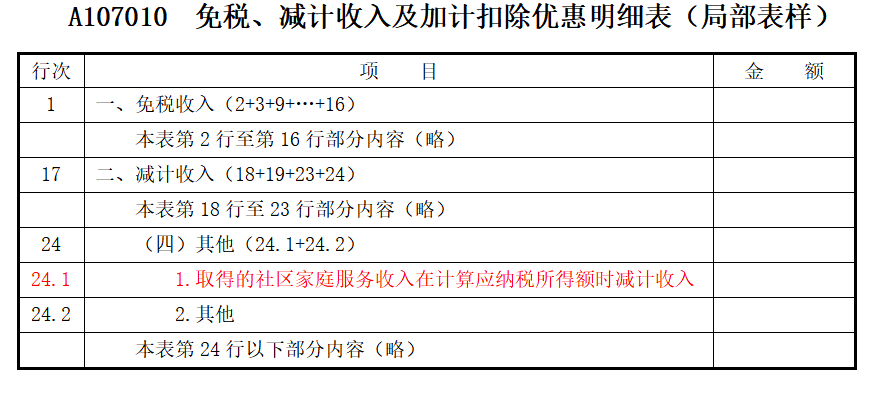

纳税人符合条件的,通过填报修订后的《免税、减计收入及加计扣除优惠明细表(a107010)》第24.1行“1.取得的社区家庭服务收入在计算应纳税所得额时减计收入”,享受该项优惠政策。

来源:中国税务报新媒体

作者:何振华 王偲

编辑:丁斯斯

时刻新闻

时刻新闻